撰文:angelilu,Foresight News

写在最前:大约在两个多月前的某一场周例会上,大家脑袋一热一拍桌子挖了一个整理整个加密行业投资机构以及项目主体信息资料库的深坑,就此开启了无数个煎熬的周末和夜晚,并用不知道多少根头发换来了半永久的黑眼圈。虽然本周三(8 月 31 日)Foresight Wiki 正式上线了,但正如那个 Beta 的标记一样,这个产品还在持续进化中,也希望大家多多使用,多多反馈。

而也正是在某一个录信息录的头晕眼花的晚上,突然意识到收录的这三千多家机构身上好像还是能挖出一些有趣的信息的,因此也就有了这篇不太正经的 Crypto VC 行业全景报告。

这篇报告中并没有常见的市场规模,也没有 VC 的投资数额,甚至也没有多少与投资项目偏好相关的深入研究,更多是一些在收录信息过程中整理的一些相对较浅但是可能与传统行业分析报告视角不太一样的「图一乐」数据。

因此,别太严肃,换个轻松点的态度和视角,重新了解下加密领域投资机构的世界版图吧。

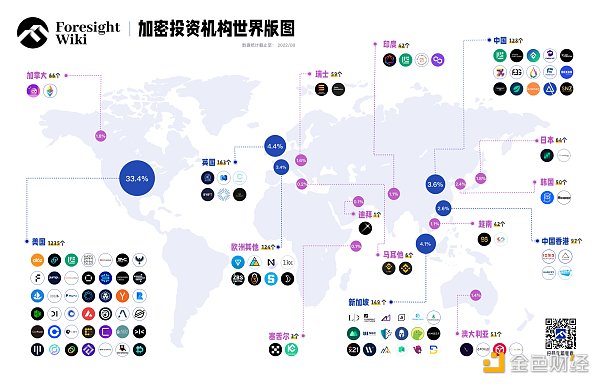

不出意外这就是整篇文章最正经的一张图了,在收录的 3700 多家投资机构中,有约 2700 家机构我们统计到了明确的注册所在地信息,并制作出了截止 2022 年 8 月全球范围内加密领域投资机构的分布地图。

北美并不意外地占据绝对性的优势,注册地处在美国的机构达到了 1235 家,占总数的 33%,其中也不乏耳熟能详的巨头们,包括 Andreessen Horowitz(a16z)、Coinbase Ventures、AU21 Capital、Spark Digital Capital、CMS Holdings、Digital Currency Group、Dragonfly Capital、Pantera Capital 以及 Sequoia Capital 等等。其他热门的注册国家或地区依次为英国、新加坡、中国、中国香港和韩国。

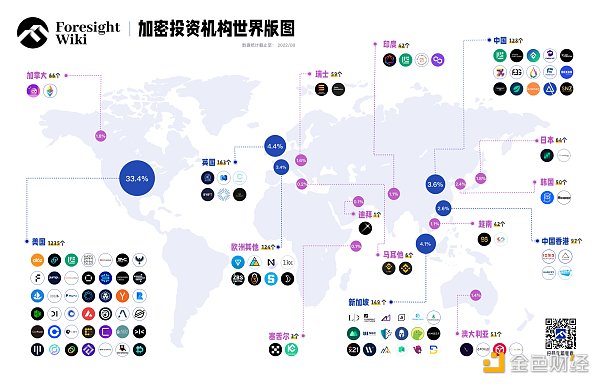

这一分布与全球各个国家和地区在监管方面的态度上产生了非常明显的关联性,根据 Comply Advantage 的数据和图表,下图展现了 2021 年年底世界各国对交易所、ICO 以及相关法规的监管趋势,颜色的深浅代表监管的严格程度:

对比两张图,以北美洲为例,北美洲最大的两个国家美国和加拿大在加密监管倾向上,加拿大会更加严格,禁止加密交易所和 ICO,也将有相应的监管法规。相较而言,美国更加宽松,虽也将有监管法规,但加密交易所和 ICO 都处于灰色领域。两个面积差异不大的北美洲国家,在不同的监管下,美国有高达 1235 家投资机构,而加拿大仅有 66 家。

同理,欧洲加密监管较为严格的瑞士,其加密投资机构的数量仅为 59 个,相对宽松的英国有 163 个。亚洲国家中新加坡因其相对友好的监管成为亚洲加密投资机构最多的国家,机构数为 149,占全球的 4.1%。

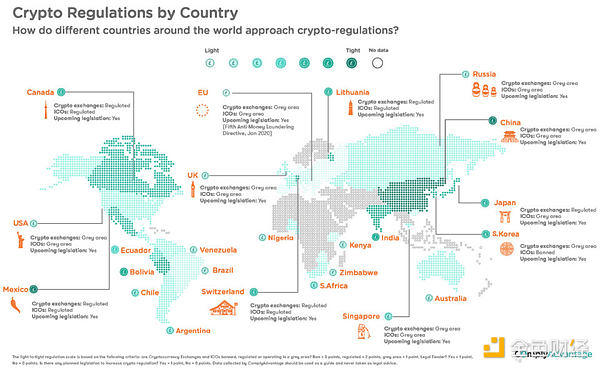

由于 Wiki 收录的机构中包含相当一部分涉足加密领域的传统机构,若简单地统计机构成立时间会存在一些干扰项,因此在这里我直接排除了收录项目中成立时间早于 2013 年的 700 家左右机构,得出了剩余机构成立时间的分布图。

可以看出,2013-2016 年这几年时间里加密领域投资机构虽然已经开始出现,但是每年的成立数量都保持在 100 或者不足 100 的平缓增长,2017 年市场出现了翻天覆地的变化,仅 2017 年一年成立的加密投资机构就多达 264 家,而 2018 年成立的机构数量也达到了 230 家,2018 年长达一年的熊市让市场在 2019 年有所冷却,不过当年机构成立数量仍然超过了 150 家,随着 2020 年后市场的再度回暖,这一增长势头在过去两年再度回归。

收录的机构主体中,有加密领域投资记录的主体达到了 3600 家,不过其中超过半数的投资机构参投的加密领域项目至今不超过 5 个,投资项目在 25 个以下的机构占比甚至超过了 90%。虽然这一数据由于收录信息缺失的客观因素可能相比真实情况会偏高,但是我们仍然可以认为目前加密领域真正保持活跃的机构数量远低于收录的 3700 家这一总量,活跃机构数量也许只有这一总量的零头甚至更少。

为了排除干扰项并且从中挖掘出更多有价值的信息,我做了一个简单粗暴的选择,没有选择十分之一,也就是 300 家,甚至也没有选择 100 家,而只选择了 Wiki 精选列表的前 30 家机构的 portfolio 进行了简单的梳理,但是同样得到了一些有意思的信息。

这 30 家机构总计进行了 2543 次投资,投向了 1317 个项目,其中 637 个项目被两个及两个以上机构投资。出现在这个极小的样本中频率最高的被投项目是 Jambo 和

欢迎光临 优惠论坛 (https://www.tcelue.ooo/)

Powered by Discuz! X3.1